艾略特波浪理论作为一种市场分析工具,广泛应用于股票、外汇、黄金等金融市场的趋势预测与交易策略。该理论通过识别市场波动的周期性和波浪模式,帮助交易者理解市场动向,制定更加精准的交易决策。在本文中,我们将深入探讨波浪理论的基本概念、波浪结构及其应用,尤其是在黄金市场中的有效性。

一、波浪理论概述:了解波浪结构

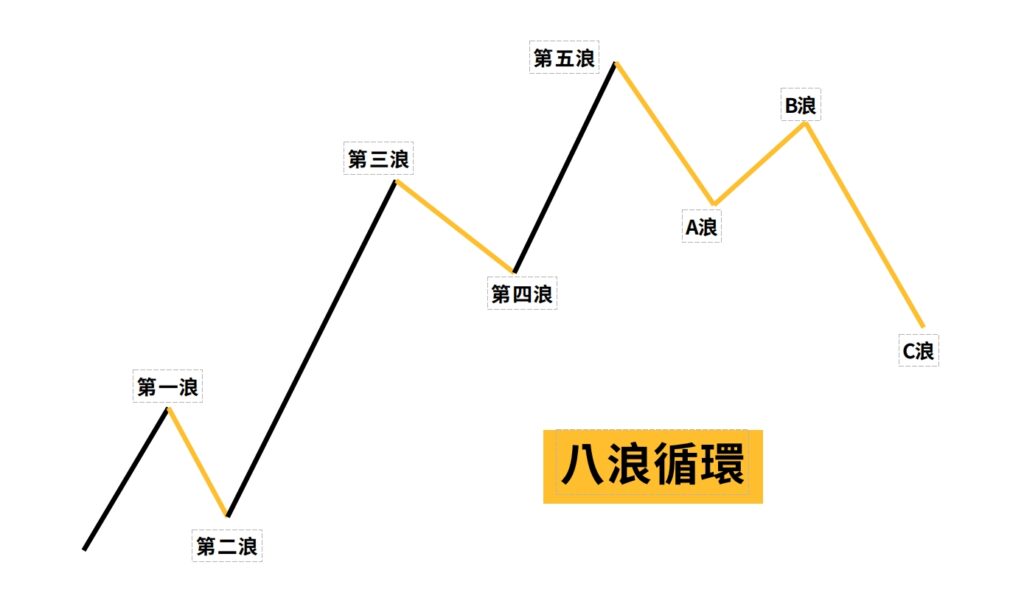

波浪理论的核心在于识别特定波浪所处的市场环境,并结合其他分析工具进行验证。根据艾略特波浪理论,市场的价格波动是由一系列“推动波”和“修正波”交替构成的,形成一个完整的波浪周期。

艾略特波浪理论应用斐波纳契数列,帮助预测未来波浪周期的峰值和底部,进而帮助交易者识别潜在的买入和卖出时机。虽然波浪理论在短期趋势中的应用效果较弱,但在长期趋势中,它展现了较强的可靠性。

二、波浪理论的四个基本特性

波浪理论有四个核心特性,理解这些特性对于实际交易非常关键:

- 价格波动呈现交替的上升与下降:市场价格会在一系列上升和下降的波动中循环。

- 推动波和修正波是价格波动的两种基本类型:推动波和修正波分别对应市场趋势的延续与逆转。推动波(顺势波)通常分为五个子波,而修正波(逆势波)则分为三个子波。

- 八波循环:每完成一个八波浪周期(五波上升与三波下跌),市场将进入新的波浪循环。

- 时间跨度的灵活性:波浪的时间长度可以从几分钟到数十年不等,但波浪的形态保持不变。

三、波浪理论的结构与交易信号

波浪理论的基本结构分为推动波和修正波,每个波浪周期包含特定的市场行为和信号:

- 第1浪:通常在市场底部形成,属于反弹波,价格上涨幅度相对较小。

- 第2浪:第1浪上涨后的修正波,通常回调较深,市场情绪依然较为悲观。

- 第3浪:通常是波浪中最强劲、最具爆发力的一波,交易量显著增加,是最佳的买入信号。

- 第4浪:第3浪上涨后的修正波,形态较为复杂,通常会出现“倾斜三角形”的走势。

- 第5浪:价格上涨,但涨幅通常较第3浪小,此时市场情绪乐观,投资者的买入情绪高涨。

此外,波浪理论中还包括修正浪(A、B、C浪),它们通常出现于市场达到一个局部顶部或底部时,进行阶段性的回调或调整。

四、波浪理论的应用:如何提高交易成功率

在实际交易中,波浪理论提供了清晰的入场和退出信号。以下是波浪理论在交易中的应用技巧:

- 利用黄金交叉和死亡交叉:在波浪理论中,交叉信号通常用于确认趋势的反转。例如,当第3浪或第5浪突破前一个波浪的高点时,通常是一个强烈的买入信号。

- 背离信号的识别:波浪理论中的背离信号能够帮助交易者提前识别市场可能的反转点。当价格创新高,而波浪理论指标未跟随上涨时,可能预示着上涨动力的减弱。

- 结合斐波纳契回撤与扩展:波浪理论与斐波纳契数列的结合,能够帮助交易者预测关键的支撑位和阻力位,从而优化入场和出场点位。

五、波浪理论的挑战与常见误区

尽管波浪理论在分析市场时提供了强大的指导意义,但其实际应用过程中存在一定的挑战:

- 波浪划分的主观性:不同的分析师对波浪的划分可能存在差异,这使得波浪的分析与预测常常带有主观性。

- 复杂的波浪模式:波浪理论中,小波浪中往往包含更小的波浪模式,特别是在复杂的市场中,准确识别波浪的起始和结束点极具挑战。

- 市场噪音影响:在震荡或侧向市场中,波浪理论的信号可能被市场噪音掩盖,从而影响其准确性。

六、如何避免波浪理论的误用?

为了更有效地应用波浪理论,交易者应避免以下常见误区:

- 避免在不明确的市场中过度依赖波浪理论:在震荡或侧向市场中,波浪模式不太清晰,应结合其他技术分析工具,如趋势线、支撑位和阻力位,来提高分析的准确性。

- 合理使用止损和风控策略:波浪理论虽然能够提供有力的趋势信号,但在实际交易中,仍需设置合理的止损和止盈点,以控制风险。

七、波浪理论的应用与交易策略

艾略特波浪理论为市场分析提供了一个独特的视角,帮助交易者理解市场的长期趋势与短期波动。通过识别推动浪与修正浪的结构、结合斐波纳契回撤与扩展,交易者可以制定出更加科学的交易计划。

然而,波浪理论的主观性和复杂性要求交易者具备较强的市场判断能力和经验,配合其他技术分析工具,才能更好地应对市场的波动与变化。

波浪理论不仅是一种分析工具,更是一种交易策略的体系,通过正确的应用,它能有效提高交易的成功率,帮助交易者在复杂多变的市场中找到潜在的盈利机会。